一般的に銀行カードローンと比べると、消費者金融は審査に通りやすいと言われています。

では銀行カードローンと消費者金融では、審査基準にどのような違いがあるのでしょうか。

今回は銀行カードローンと消費者金融の審査基準の違いや、仕組みの違いについて解説していきます。

銀行カードローンを利用すべきか、消費者金融を利用すべきか悩んでいる方はぜひ参考にしてください。

消費者金融と銀行カードローンは審査の仕組みが違う

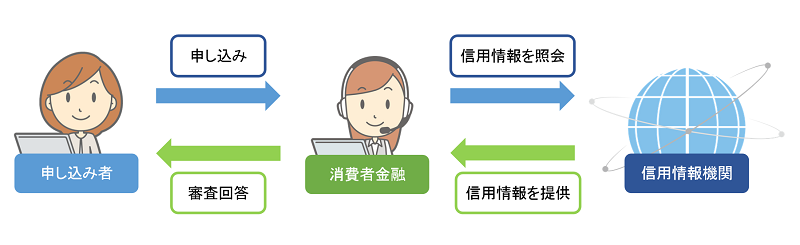

消費者金融と銀行カードローンでは、審査の仕組みが大きく異なります。

消費者金融では申し込みがあった場合、自社の審査システムを使って、属性審査・信用情報の照会・提出された書類の審査を行い、最終的に融資を行うか判断します。

すべて自社内で完結するため、審査も30分程度で終わるのが特徴です。

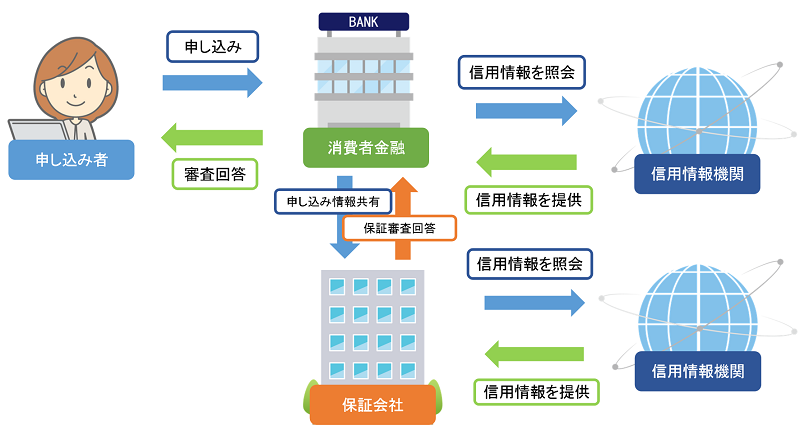

一方、銀行カードローンは申し込みがあった場合、自社の審査システムだけでなく、保証会社にも申し込み情報を共有して、審査を行ってもらっています。

銀行カードローンと契約するためには、保証会社の審査にも通らなければなりません。

消費者金融と比べて、審査の工程が一つ増えることになるので、審査に時間がかかるだけでなく、審査基準もより厳しいものになります。

このように消費者金融と銀行カードローンでは、審査の仕組みが大きく異なるのです。

保証会社の役割や審査基準については、こちらの記事で横浜銀行カードローンを例にして、さらに解説しているので、ぜひご参照ください。

https://www.cardloan-kuraberu.com/yokohamabank-cardloan/hosho-gaisha/

銀行カードローンではすべての信用情報が見られる

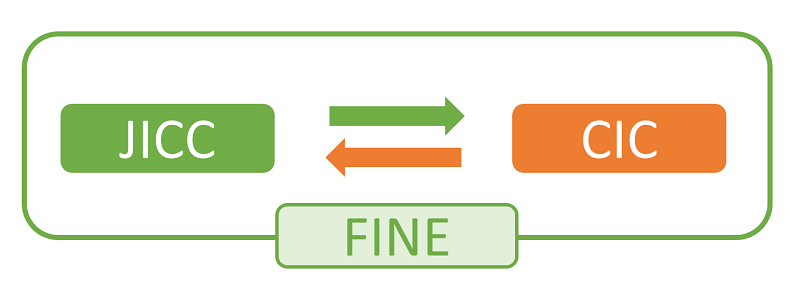

銀行カードローンの審査では、すべての信用情報機関の情報が見られるのも大きな違いです。

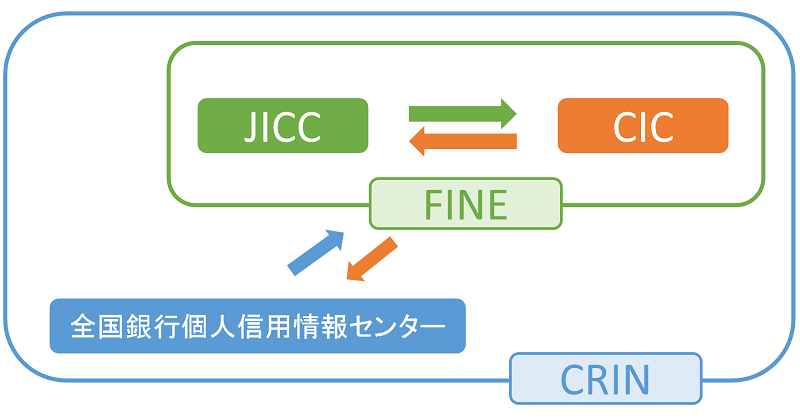

大手消費者金融の場合、加盟している信用情報機関はJICCとCICの二つです。

JICCとは主に消費者金融が加盟する信用情報機関で、CICには主にカード会社が加盟しています。

JICCとCICはFINEと呼ばれるネットワークシステムで繋がっており、登録している情報のほとんどを共有しているのが特徴です。

銀行はこれらの信用情報機関ではなく、全国銀行個人信用情報センターに加盟しています。

全国銀行個人信用情報センターは、主に銀行加盟する信用情報機関で、CRINと呼ばれるネットワークシステムでJICCやCICと繋がっていますが、一部の情報しか共有されていません。

そこで銀行カードローンの審査時には、JICCかCICに加盟している保証会社に保証審査を行ってもらい、すべての信用情報機関の情報を基に審査ができるようにしているのです。

消費者金融やクレジットカードの審査には通るけど、銀行カードローンの審査には通らないという場合、全国銀行個人信用情報センターに審査で不利になる履歴が記録されている可能性があります。

逆に銀行カードローンの審査には通るけど、消費者金融・クレジットカードの審査に通らないというケースは非常に稀ということになります。

2018年から銀行カードローンの審査システムは大きく変わる

2018年からは銀行カードローンの審査には、新たな情報機関が加わり、さらに審査基準が厳格化されることが発表されました。

従来までは銀行と保証会社だけで審査を行っていましたが、今後は警察の協力のもと新しい情報機関を立ち上げ、3社で審査を行っていくことになります。

しかし新しい情報機関が加わることで、即日融資は停止されることにもなりました。

今日中にお金が必要な方は、銀行カードローンではなく消費者金融へ申し込むことをおすすめします。

銀行カードローンの審査システムが変わった背景や、具体的な変更点はこちらの記事をご参照ください。

https://www.cardloan-kuraberu.com/yokohamabank-cardloan/sokujitsuteishi/

消費者金融は金利が高いから審査基準も甘い

消費者金融と銀行カードローンの審査基準の違いは、審査の仕組みだけでなく金利の差も要因の一つです。

一般的な銀行カードローンで50万円借りる場合、適用される金利は年率13.0%~14.5%程度です。

しかし消費者金融から50万円借りる場合、大手であっても適用される金利は年率17.8%~18.0%と非常に高いです。

【銀行カードローンと消費者金融の金利一覧】

| カードローン名 | 金利 |

|---|---|

| 三菱東京UFJ銀行カードローン「バンクイック」 | 年率1.8%~14.6% |

| 三井住友銀行カードローン | 年率4.0%~14.5% |

| 新生銀行カードローン「レイク」 | 年率4.5%~18.0% |

| みずほ銀行カードローン | 年率2.0%~14.0% |

| 横浜銀行カードローン | 年率1.5%~14.6% |

| プロミス | 年率4.5%~17.8% |

| アコム | 年率3.0%~18.0% |

| アイフル | 年率4.5%~18.0% |

| SMBCモビット | 年率3.0%~18.0% |

カードローンでは金利の高さが審査基準に大きな影響を与えます。

たとえば銀行カードローンから50万円を年率13.0%で借り入れた場合、1年間で債務者は6万5000円の利息を支払うことになります。

1000人の顧客に貸し付けを行った場合、6500万円の利息を銀行は得ることができます。

一方、消費者金融から50万円を年率18.0%で借り入れた場合、一年間で一人の債務者は9万円の利息を支払います。

1000人の顧客に貸し付けを行えば、9000万円もの利息を得ることができるのです。

銀行カードローンと比較すると、消費者金融は同じ1000人に貸し付けを行っても、2500万円もの利益を得ることができます。

そのうち40人の債務者が返済できなくなり、2000万円返ってこなくなったとしても、消費者金融の方が500万円得することになります。

そのため金利の高い消費者金融では、返済リスクの高い顧客にも貸し付けを行えるのです。

銀行カードローンでは逆に、一人の債務者から得られる利息が少ない分、確実に返済できる優良な顧客にしか貸し付けを行っていません。

このように金利の違いからも、銀行カードローンの方が審査基準は厳しいことが分かります。

横浜銀行カードローンは審査基準が厳しい?

横浜銀行カードローンの場合、下限金利は1.5%と非常に低いですが、上限金利は14.6%と平均的です。

そのため上限金利が適用された場合、審査基準は他の銀行と比べても平均的な厳しさです。

横浜銀行カードローンでは、借入限度額ごとに↓のように適用される金利は変動していきます。

| 借入限度額 | 金利 |

|---|---|

| 100万円以下 | 年率14.6% |

| 100万円超~200万円以下 | 年率11.8% |

| 200万円超~300万円以下 | 年率8.8% |

| 300万円超~400万円以下 | 年率6.8% |

| 400万円超~500万円以下 | 年率4.8% |

| 500万円超~600万円以下 | 年率4.5% |

| 600万円超~700万円以下 | 年率4.0% |

| 700万円超~800万円以下 | 年率3.5% |

| 800万円超~900万円以下 | 年率3.0% |

| 900万超~1000万円未満 | 年率2.5% |

| 1000万円 | 年率1.5% |

借入限度額が高くなるほど、適用される金利も下がっていくので、当然審査基準も厳しくなっていきます。

確実に融資を受けたいのであれば、借入希望限度額は100万円以下に抑えることをおすすめします。

横浜銀行カードローンの審査基準は、こちらの記事でも詳しく解説しているのでぜひ参考にしてください。

https://www.cardloan-kuraberu.com/yokohamabank-cardloan/shinsa-jikan/

銀行カードローンの方が審査に通りやすいケースはある?

場合によっては銀行カードローンの方が、消費者金融よりも審査に通りやすいケースがあります。

- 専業主婦の場合

- 給与の振込先に利用している銀行の場合

↑のいずれかの条件に当てはまる場合、銀行カードローンの方が審査に通りやすいかもしれません。

ここからはなぜ銀行の方が審査に通りやすくなるのか、理由を解説していきます。

専業主婦の場合

専業主婦も総量規制の影響から、消費者金融からは基本的に借り入れできなくなっています。

自身に収入がないため、年収の1/3以上貸し付けをできないルールに引っ掛かってしまうからです。

銀行カードローンの場合、配偶者に安定した収入があれば、融資を行っているところも多いです。

https://www.cardloan-kuraberu.com/yokohamabank-cardloan/sengyo-shufu-karirareru/

給与の振込先に利用している銀行の場合

給与の振込先に指定している銀行で、積立預金など組んでいる銀行であれば、審査に通る可能性はかなり高いです。

銀行側も経済状況や返済能力を正確に把握できるので、安心して融資を行うことができます。

積立式の預金があれば、それを担保に審査なしで自動融資を受けることも可能です。

どうしても銀行カードローンを利用したいのであれば、普段利用している地方銀行も検討してみるといいでしょう。

信用情報に問題ないなら銀行カードローンがおすすめ

これまで返済や支払いの延滞をしたことがなく、信用情報にマイナス情報は何もないという方は、銀行カードローンをおすすめします。

正社員でなくても、パートやアルバイトでも審査には通りますが、信用情報に傷がついていると審査に落ちる可能性は高いです。

逆に信用情報に問題がなく、安定した収入もある方であれば、審査に通る見込みは大きいでしょう。

銀行カードローンの方が金利は低いので、長期的に見れば利息をかなり安く抑えることができます。

審査で不利になる要因に心当たりがないのであれば、銀行カードローンへ申し込むといいでしょう。

横浜銀行カードローンの審査に通りやすくなるコツは、こちらの記事で詳しく紹介しているのでぜひご参照ください。

https://www.cardloan-kuraberu.com/yokohamabank-cardloan/kotsu/