カードローンを利用するためには審査を通過する必要があります。審査の通過難易度や通過率は金融機関によって異なります。

「審査が甘い」とされがちな消費者金融でも、実に申込者の半分以上が否決されていることをご存知ですか?

カードローン選びの段階で「成約率の高い会社」を優先的にピックアップし、その上で審査対策を練ると安心できますよ。

そこで今回は、審査に通りやすいカードローンについて解説していきます。

それぞれのカードローンの概要や特徴についても解説するので、これからカードローンを利用しようと検討している方は是非ともお読みください。

審査の甘いカードローンランキング!審査の緩い・通りやすいカードローンの特徴

審査の甘いカードローン9選!審査通過率から分析

カードローンの中には審査に通りやすいところとそうでないところがあります。

金利が高い、限度額が低いといったことは審査の難易度を下げる要因になります。そこで審査に通りやすいカードローンを紹介していきます。

審査をどうしてもクリアしたいという方にとって役立つ内容となっています。

1位 ダイレクトワン

| 金利 | 年4.9%〜20.0% |

|---|---|

| 限度額 | 1万円~300万円 |

| 申込条件 | 20歳~69歳までの安定した収入のある人(収入があれば専業主婦&学生ok) |

| 審査通過率 | 43~45% |

| 審査時間 | 最短30分 |

消費者金融でありながら、個人向け融資の最大手であるスルガ銀行グループとして経営する珍しい会社です。

20代~30代の学生・主婦の審査通過率が特に高く、収入に自信のない人におすすめできます。

関東圏を中心に有人店舗も設置されており、カードローン初心者でも疑問&不安を解消しながら申し込める点も魅力的です。

2位 アコム

| 金利 | 年3.0%~18.0% |

|---|---|

| 限度額 | 1万円~800万円 |

| 申込条件 | 20歳以上の安定した収入がある人(収入があれば専業主婦&学生ok) |

| 審査通過率 | 47~48% |

| 審査時間 | 最短30分 |

消費者金融の最大手「アコム」は、業界No.1の審査通過率(47%~49%)を誇る会社です。

パートかアルバイト収入があれば主婦・学生でも申込み可能で、限度額10万円からの柔軟な審査に応じてくれます。

ゆうちょ銀行を含む大手3行の口座があれば、平日18時までのWeb申込で当日中の振込融資に間に合います。

自動契約機の設置台数も全国トップクラスで、近場ですぐATM借入用のローンカードを発行してもらいたい人にもおすすめできます。

3位 アイフル

| 金利 | 3.0%~18.0% |

|---|---|

| 限度額 | 最高800万円 |

| 申込条件 | 満20歳以上の定期的な収入がある人(収入があれば専業主婦&学生ok) |

| 審査通過率 | 43~45% |

| 審査時間 | 最短30分 |

大手消費者金融の中では唯一ノンバンク系(銀行資本の入っていないローン会社)であり、最低3万円からの少額から契約に応じてくれる柔軟さに定評があります。

2018年からはアプリを使ったカードレス契約に対応し、ますます使いやすくなりました。

4位 フクホー

フクホーはインターネット上や電話から24時間いつでも申し込めるカードローンです。

金利は7.3%から18%となっており、限度額は200万円までのものが用意されています。

インターネット上からは診断を受けることができ、自分がどのくらいの確率で審査を通過できるかを確認することが可能です。

審査の難易度は一般的な金融機関よりも低く、銀行カードローンの審査に落ちてしまった方であっても十分に通過できる可能性があります。

5位 セントラル

セントラルは様々な貸付を行っている消費者金融です。

セントラルのカードローンは限度額が30万円、100万円、300万円という3つの種類が用意されています。

100万円までのタイプの場合の年率は4.8%から18%であり、限度額300万円のタイプの場合は4.8%から15%です。

審査の難易度が低めとなっていますが、金利もそこまで高いわけではないので非常にメリットの多いカードローンと言えます。

特に限度額300万円の年率は一般的な銀行カードローンに匹敵します。

6位 フタバ

フタバでは10万円から50万円まで借りられるカードローンを用意しています。

年率は14.9%から17.9%となっており、やや高めではありますが審査の難易度が低いというメリットがあります。

フタバを利用できるのは消費者金融での借入が4社以内に収まっている方となっています。

銀行カードローンなどはそこにカウントされないので、銀行からの借入がやや多い方も利用可能です。

7位 アロー

アローでは200万円までのカードローン融資を行っています。

年率は15%から19.9%であり、返済方式は残高スライドリボルビング方式です。

借り換えにも対応しているのが大きな特徴となっています。

年率は若干高めに設定されているものの、一括で返済するように意識することで利子を抑えることが出来ます。

審査の難易度は低く、これまでに審査落ちの経験があるという方であっても利用できる可能性があります。

8位 中央リテール

中央リテールは無担保で500万円までの貸付を行っています。

審査の難易度が低いだけでなく、融資までのスピードも非常に速いのが特徴です。

利率は10.9%から13%となっており、審査に通りやすいローンとして低めの水準となっています。

中央リテールのホームページ上からは診断や返済シミュレーションを行うことが出来ます。おまとめローンにも対応しています。

9位 ライフティ

ライフティは来店不要で24時間申し込めるカードローンを取り扱っています。

年率は8パーセントから20%となっており、開きが大きいのが特徴です。融資額は1,000円から500万円となっています。

スマートフォンからも簡単に申し込むことが出来ます。雇用形態などの制限はなく、パートやアルバイトの方も問題なく利用可能となっています。

審査が甘いのは銀行カードローンより消費者金融!

審査に通りやすいのは銀行よりも消費者金融の方です。

銀行は利用者の預金を使って運用をしているため、リスクのある貸付を行うことが難しいという事情があります。

消費者金融の場合は利用者に貸付を行うことが最も大きな業務なので、積極的に貸付を行っています。

それゆえに消費者金融の方が審査の難易度が低くなっています。

また、銀行に比べて知名度で不利となりやすい消費者金融では、審査の難易度を下げて銀行との差別化を図っているという側面もあります。

金利が高いカードローンほど審査に通りやすい

一般的には金利が高いカードローンほど審査に通りやすいとされます。

金利が高いカードローンは申し込み者が敬遠しやすいため、少ない申し込み者の中から利用者を増やすことが重要となります。

それゆえに審査の難易度が低めに設定されていることが多いです。

金利の高いカードローンにはあまり印象が良くないという方もいるかもしれませんが、すぐに一括で返済した場合はそこまで大きな金利差は生まれません。

そのため、審査を通過できるか心配な場合は、必要に応じて金利の高いカードローンに申し込むことも選択肢に入ります。

大手消費者金融カードローンの審査通過率(成約率)まとめ

消費者金融の審査通過率は、株主向けに発表されているIR情報(会社の経営状態がわかる資料)を参考にすることが出来ます。

カードローン利用者に検討されることの多い大手5社のIR情報をもとに、直近2年以内の成約率を確認してみましょう。

| 消費者金融の審査通過率 | |||

|---|---|---|---|

| 日付 | プロミス | アイフル | アコム |

| 2018年1月 | ― | 45.8% | 42.0% |

| 2018年2月 | ― | 45.9% | 44.1% |

| 2018年3月 | ― | 46.5% | 43.2% |

| 2018年4月 | 43.9% | 44.9% | 43.4% |

| 2018年5月 | 45.1% | 48.2% | 46.3% |

| 2018年6月 | 44.8% | 46.2% | 43.8% |

| 2018年7月 | 43.9% | 45.3% | 41.6% |

| 2018年8月 | 46.0% | 46.0% | 43.7% |

| 2018年9月 | 46.4% | 46.3% | 43.4% |

| 2018年10月 | ― | 45.9% | 45.0% |

| 2018年11月 | ― | 45.5% | 44.7% |

| 2018年12月 | ― | 42.8% | 43.7% |

| 2019年1月 | ― | 43.6% | 42.4% |

| 2019年2月 | ― | 45.0% | 45.2% |

| 2019年3月 | ― | 42.5% | 44.7% |

| 2019年4月 | 46.4% | 42.4% | 44.4% |

| 2019年5月 | 47.3% | 44.0% | 48.0% |

| 2019年6月 | 45.7% | 43.1% | 44.8% |

| 2019年7月 | 44.6% | 44.5% | 42.5% |

最も成約率が高いのはアコム株式会社ですが、50%を超える年はありません。

数値を見ることで、実際に「半数以上の人が与信審査に通ることが出来ていない」という事実に気づくことが出来ます。

大手消費者金融の審査通通過率にはそれほど大きな差がありません。

審査通過率は毎年少しずつ異なっていますが、おおむね40%台で推移しています。

審査通過率は審査難易度をある程度把握するために有効な数字ですが、難易度を正確に表したものではありません。

簡単に申し込める仕組みを整えているカードローンの場合は、ダメ元で申し込む方も多くなるので審査通過率が下がります。

最近では申し込みのハードルを下げる傾向があり、それが審査通過率にも少なからず影響を与えています。

どの消費者金融カードローンも半数以下が審査に落ちている

審査通過率を見てみるとどの消費者金融でも半数以上の方が審査に落ちていることが分かります。

これだけを見れば審査に落ちる可能性はそれほど低くないようにも見えます。

しかし、消費者金融に申し込みを行っている方の中にはほとんど通過できないと知りながら、申し込みを行っている方もいます。

それゆえに半数以上落ちているからといって審査が厳しいとは限りません。

実質的な審査難易度を知るためには審査通過率以外の部分にも注目する必要があります。

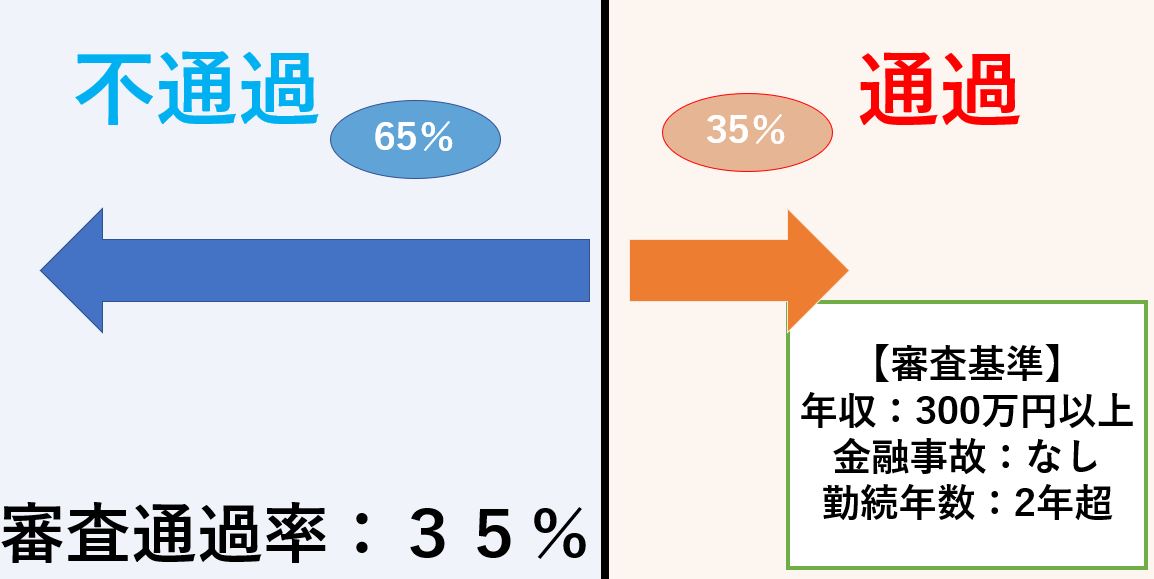

カードローン全体の審査通過率(成約率)の平均は30%~40%

成約率を公表しない銀行系のサービスを含めると、カードローン審査通過率の平均は30%~40%です。

貸金業者の規制が緩かった2000年代までと比べると、年々下がっていると言わざるを得ません。

| 審査通過率の平均 | |

|---|---|

| 銀行系カードローン | 30~33% |

| 消費者金融(大手) | 45~50% |

| 消費者金融(中小) | 40~45% |

消費者金融の審査通過率が高いのは、2010年代に入って銀行資本が多く注入されたからです。

業界最高水準の成約率を誇るアコムは、三菱UFJ銀行のグループ傘下に入っています。

プロミス・SMBCモビットの運営はSMBCグループに組み込まれ、審査システムも一部共有されています。

こうした大手銀行資本が注入されている消費者金融では、滞納や貸し倒れですぐさま経営が立ち行かなくなるリスクが限られています。

したがって、多少収入に不安のある申込者に対しても、その人が無理なく返済できる範囲で貸付する「借りやすさ重視」の運営が出来ているのです。

銀行系カードローンの審査通過率が低い理由

銀行系カードローンは、個人利用者に対する審査基準を厳しく設けられています。

消費者金融では重視されない「無担保融資比率」「住宅ローンの返済負担率」といった基準が重んじられており、審査に通る年収最低水準も設けられているのが一般的です。

| 銀行系カードローンの審査の特徴 | |

|---|---|

| ①無担保融資比率の重視 | 他社借入情報のうち、担保&連帯保証人不要のローン残債が全体の1/3を超えると、審査に通過することが困難になります。 |

| ②住宅ローン返済負担率の重視 | 住宅ローンの毎月返済額が月収の1/3を超えると「固定費が多すぎる」として審査上不利となります。 |

| ③年収の最低水準 | 銀行による融資では、年収200万円という最低水準が設けられるのが一般的 |

特に銀行カードローンは利用者の年収に厳しく、申込条件に年収水準が明示されていなくても、審査中に低所得者が弾かれているケースは珍しくありません。

とはいえ、こうした厳しい基準がなく借りやすさ重視の消費者金融ですら、50%を超える人が契約できていません。

単に「消費者金融なら審査が甘い」と考えるのではなく、より通過率の高い会社を選ぶことが重要です。

銀行カードローンの審査は2018年から厳しくなっている?

銀行の審査は2018年から厳しくなりました。審査の手続きに警察のデータベースとの照合を加えたからです。

それまでの銀行は比較的積極的に融資を行っていましたが、利用者の中に多重債務者や返済不能者などが増えていったことを問題視する声が上がりました。

そこで銀行では審査を以前より慎重に行うようになり、結果的に審査のハードルを上昇させることになっています。

消費者金融ではそれまでと同じように審査をおこない続けているので、消費者金融と銀行の審査の難易度は一層広がっているといえるでしょう。

2018年からの銀行の審査難易度上昇は銀行と消費者金融の差別化に繋がっています。

金利の低さという強みを持つ銀行と、審査難易度の低さや審査スピードに強みを持つ消費者金融でそれぞれ明白な違いがあります。

審査通過率が低い=審査が厳しいとは限らない

公式発表の審査通過率が低いからといって、必ずしも審査基準が高いとは限りません。

カードローンの申込者には、様々な人がいるからです。

【カードローン申込者数に含まれる人】

- 審査対策をきちんと行っている人

- 安定した収入があり、返済能力がある人

- 申込者属性※が著しく低い人

- (銀行系カードローンのみ)事業融資を希望する人

- マネーロンダリングや犯罪利用目的の人物

※申込者属性とは…年収・勤続年数・居住形態など、その人の社会的ステイタスと家計収支が評価できる情報のこと。

挙げたなかで、審査に通る可能性があるのは①と②に該当する人だけです。

失業中など明らかに返済能力のない人を含め、③~⑤の人がカードローン会社で契約することはできません。

しかし申込者数としてはカウントされ、これをもとに審査通過率が計算されています

したがって、公式発表の成約率だけを参考に審査難易度を推し量ることは不可能です。

契約しやすさを重視してカードローンを選ぶなら、あくまでも「その会社の審査の特徴」を知ることが大切です。

審査に通る見込みのない人も申し込んでいる

金融機関の審査通過率が低くても心配がないことの大きな理由として、審査に通る見込みのない人も申し込んでいることが挙げられます。

審査の申し込みを行う方の中には通過出来ればラッキーというくらいの気持ちで申し込んでいる方もいます。

また、複数の消費者金融に闇雲に申し込みを行う方も稀に存在します。そういった方がいることにより、審査通過率は下がります。

それゆえに審査通過率が低い金融機関であっても、返済能力や信用情報に問題のない方が申し込むことで審査通過できる可能性が高いです。

また、最近の金融機関のホームページ上では、審査に通過できるかどうかの診断を行える仕組みが用意されるケースが増えています。

この診断を行えば自分が審査に落ちるかどうかをある程度知ることが出来ます。

この診断を行うことにより、明らかに審査落ちしてしまう状況を回避することが可能です。

ところが、実際には診断を行っていない方も多く、一か八か申し込んでいる方も多くなっています。

その結果、審査通過率は高くない状態が続いているという事情があります。

そもそも審査とは「返済に無理のない限度額」を判断すること

カードローン審査とは「無理なく返済できる借入額」を客観的に評価してもらうためのプロセスです。

消費者金融のほとんどが限度額5万円~10万円からの契約に対応しており、返済できるゆとりが少しでもあれば審査に通る望みは十分あります。

また「扶養の範囲内でしか収入を得ていない」「他社でうっかり返済日を忘れてしまったことがある」というマイナス要素を過度に気にする必要はありません。

消費者金融での審査はあくまでも総合評価です。

返済能力がないと判断されてしまう決定的な要素(失業や債務整理歴など)がない限り、契約に応じてもらえる可能性は十分残されています。

独立系の中小消費者金融は審査に通る可能性が高い

銀行と中小のサラ金ではターゲットが異なっています。

銀行の場合はどちらかというとお金にある程度の余裕のある方が、利便性を重視してカードローンの申し込みを行うというケースがあります。

中小サラ金の場合はお金に困って借りざるを得ない方が利用するケースが多くなります。

それゆえに審査難易度の低い消費者金融と、審査難易度が低くない銀行の審査通過率が同じくらいになっています。

中小サラ金の場合は審査通過率が低かったとしても、審査を通過できる可能性が十分にあります。

借りやすいカードローンはどこ?意外におすすめなのは中小消費者金融

カードローン審査で大事なのは年収と借入額のバランス

年収と借入額のバランスが非常に重要となっています。

もしも、年収に自信がないのであれば借入額を減らすことで審査の難易度を下げることが出来ます。

パートやアルバイトで年収は少ないという場合であっても、10万円以下の借入であれば審査を通過できる可能性があります。

消費者金融の中には数千円単位で借り入れを行えるところも存在し、そういったところに申し込みを行えば審査通過できる可能性が上がるといえるでしょう。

カードローンでは基本的に借入限度額が高いほど、金利が低くなる仕組みを採用しているところが多いです。

そのため、なるべく借入希望限度額を高めに設定しておくという方もいます。

しかし、借入限度額が高くなると年収とのバランスが崩れてしまうケースは少なくありません。

逆に借り入れ限度額を出来るだけ低く設定することにより、審査難易度を下げることが可能です。

具体的な方法としては、以下の式で返済負担率を求め、20~25%に収まるように調整するのがおすすめです。

返済負担率の計算式:返済中ローンの年間返済額÷年収×100

限度額はカードローンの利用開始後に増額申請出来るケースもあります。

最初の申し込みの際に高額な借入を申請してしまうと、借入のハードルが上がってしまうので注意しておきましょう。

【裏技】審査に通るか不安な方は地元の銀行カードローンがおすすめ

審査の難易度はカードローン(金融機関)によって異なりますが、実施する審査の内容はほとんど同じです。

これは、技術の発展により、カードローン審査の中でコンピューターが自動スコアリングする範囲が増えているためです。

人の主観が入らないので、例えば成約率50%のカードローンに落ちた人が40%のカードローンに通る可能性は極めて低いでしょう。

審査で重点的に見られるのは申込者の収入、信用情報、勤続年数などです。これらの項目の評価が低いなら、カードローン以外の方法を検討したほうが良いでしょう。

ただ、属性の低い方でも審査に通る方法があります。それは、地元の銀行カードローンを使うということです。

どういうことなのか、詳しく解説していきます。

地銀カードローンの審査は地元に住む人を優遇している?

地方銀行も大手銀行や消費者金融と同じ民間の金融機関ですが、地域に貢献するという目的があるのが他の金融機関と違うところです。

実際、上記の目的から地方銀行は100%利益重視とは言えない経営をおこなっています。

その観点で言えば、利益だけを考えてカードローン申込者を機械的に通したり、落としたりする傾向は、地銀は他の金融機関に比べて少ないといえます。

地銀はカードローン利用者を増やしたい

2019年現在、地銀の経営状況は悪化しており、閉店や破産などのニュースも増えてきました。

中々表には出ませんが、多くの人がこのタイミングで「カードローン事業を強化したい」と思っているという裏事情があります。

スルガ銀行の不祥事などがあって、中は予想以上に危機感を持っています。

地銀の利用者はどんどん減っていますね。地方の過疎化というどうしようもない問題も背景にあります。

カードローン事業はどこの銀行も「ドル箱」とこっそり呼んでいます。こっちの貸付リスクが低い上、利益の回収率がいいからです。

本当は大々的にPRしたいんですけど、地銀という立ち位置上むずかしい部分もあります。

「カードローン申し込みでポイントプレゼント!」などと、バリバリ営業している楽天銀行などがうらやましいですね…。

更に、地銀カードローンは特定の地域にお住みの方しか申込を受け付けないので、潜在的な利用者の数もかなり絞られます。

地銀カードローンの審査は大きな声で言えませんが、「機械的にコンピューターが当落を判断」するだけではなく、こうした思惑もかかわってくる可能性が高いです。

地銀カードローンは口座利用者が通りやすい?

例えば、ある銀行の審査通過率が35%だったとして、以下のような審査基準を設けていたとします。

もし新規申込者A、Bがどちらも上記の審査基準ギリギリだったとして、Aさんだけがその銀行の口座や他の商品を長年利用していたら、同じ審査結果になるでしょうか?

カードローン審査が機械的におこなうしかないのは、ひとえに申込者と金融機関の間に信頼関係がないからです。

申込者がどういう人なのかを書類からしか知ることができないので、表面上のスペックで結果が決まってしまうのです。

一方、長年地元に住んで、銀行口座を愛用してくれた人なら、口座利用実績がありますし、カードローンの申し込み内容よりも深い情報を銀行は知っています。

上のケースで言えば、Aさんのほうが銀行カードローンの審査に通る可能性は高くなるのです。

信用金庫・ろうきん・JAバンクのカードローンも審査は甘い

ここまで紹介したことを踏まえると、より営業エリアが狭く、公的な機関であるこちらの金融機関は、地銀よりもカードローン審査が甘い傾向にあります。

- 信用金庫

- 信用組合

- 労働金庫(ろうきん)

- JAバンク

特定の組合員なら、カードローン審査に通る可能性は高く、さらに金利も優遇してもらえる可能性があります。

ただ、組合員以外だったり、営業エリア外だったりすると審査が少し難しくなるので注意しましょう。

【point】

審査に通りたいなら、金融機関に「優良顧客」と印象づけるべし!

金利&貸付限度額の相場は統計データから分かる

カードローンの具体的な契約条件は、審査に通ってからでないと分かりません。

「希望する額をお得な金利で借りられそうか」という点は、審査通過率と同じくIR情報から予想することが出来ます。

逆に言えば、データをもとに「自分のステータスなら、いくらを希望するのが常識的か」ということもわかります。

相場以下を希望すれば、審査に通る可能性が高くなります。

金利&貸付限度額の相場から「審査に通る希望限度額」がわかる

実際に、アコム公表する最新データを元に「契約金利&限度額の相場」をチェックしてみましょう。

| 参考:アコムの「貸付金利別口座数構成」 | ||

|---|---|---|

| 契約金利 | 利用者の数(人) | 利用者に占める割合(%) |

| 15%~18% | 1,064,636 | 70.2 |

| 10%~15% | 346,826 | 22.8 |

| 10%未満 | 90,920 | 6.0 |

※2018年12月時点

このデータからは、15%以上の金利で契約する人が全体の70%に達することが分かります。

対して、15%以下の低金利で取引できている人は合計で28%程度です。

総評すると、アコムを利用する人は「15%以下で契約できれば好条件」と言えます。

あわせて、限度額ごとの利用者構成比も確認してみましょう。

| 参考:アコムの「貸付金額別口座数構成」 | ||

|---|---|---|

| 限度額 | 利用者の数(人) | 利用者に占める割合(%) |

| 10万円以下 | 194,742 | 12.8 |

| ~30万円 | 354,652 | 22.8 |

| ~50万円 | 511,085 | 33.7 |

| ~100万円 | 258,868 | 17.1 |

| 100万円超 | 197,854 | 13.0 |

※2018年12月時点

ある程度分散しているものの、利用限度額30万円~50万円の契約者が最多の約30%を占めます。

限度額30万円以下の少額で契約している人・50万円超の高額で契約している人の割合をそれぞれ比べると、少額契約者のほうが5%ほど上回っています。

総評すると、アコムで借入できる額は「30~50万円程度」と言えます。

このように、会社が株主向けに公表するデータには「自分の期待通りの契約条件を通してもらえそうか」という情報が数多く詰まっています。

より好条件なカードローンを選ぶなら、最新の利用者統計を読んでみるのもひとつの手です。

審査通過率の高いカードローンでも油断は禁物!しっかり対策しよう

審査通過率の相場は、消費者金融で40%~50%・銀行系カードローンで30%程度です。

返済能力がほとんどない申込者も統計に含まれており、必ずしも通過率と審査難易度が連動するとは言えません。

同じように、決して「成約率が高い=審査が甘い」と断言することも出来ないのが現実です。

キャッシング成功率を上げるなら、成約率の高いカードローンを選ぶと同時に審査対策をしっかり高じておくことが大切です。

気になるカードローンを見つけたら、会社の公表する情報で「利用者の限度額&金利の分布」もチェックしておきましょう。

希望通りの契約条件で取引してもらえそうか、審査結果が出る前に予測しておくことが出来ますよ。

カードローンの審査は金融機関ごとに難易度が大きく異なり、「審査が甘い」と評判のカードローンもいくつかあります。

しかし、どの金融機関であっても審査を実施することに変わりはありません。いくら審査難易度が低めの金融機関であっても、油断をすれば落ちてしまう可能性があります。

総借入額や希望借入額などに注意して申し込みを行うことが大切です。また、申し込み内容に不足や間違いがあった場合は審査落ちとなってしまいます。

そのことに気を付けつつ、準備をした上で申し込みを行うことが重要といえるでしょう。